税務署に提出した書類を戻したい時、引っ込めたい時

税理士 平林夕佳

税務署に提出した届出書を手元に戻してもらいたい時、引っ込めたい時があります。

所得税の棚卸資産の評価方法・減価償却資産の償却方法の届出書

開業・法人設立した時は届出書を提出する

個人事業者や法人を設立した時、開業届出書を税務署と都税事務所(県税事務所)に提出します。

都税事務所(県税事務所)への届け出をしていない方がいますが、税務署と都税事務所は別の組織なので、開業届出書は税務署と都税事務所へ提出しましょう。

★★

ここからは税務署へ提出した届出書について記載します。

開業した時に提出する書類は開業届出書(法人設立届出書)だけで構わないのですが、一般的には以下の書類を同時に税務署に提出する方が多いです。

1.青色申告の承認申請書

2.青色事業専従者給与に関する届出書(個人事業者で、専従者給与を経費に入れる時)

3.給与支払事務所等の開設・移転・廃止届出書(給与の支払いがある時)

4.源泉所得税の納期の特例の承認に関する申請書(要件に該当すれば、源泉所得税の納期の特例が選択できます)

5.棚卸資産の評価方法の届出書

6.減価償却資産の償却方法の届出書

個人事業の開業届出書や法人設立届出書の他に、上記6点の届出書・申請書を同時に提出することが多いです。

しかし、提出した後で「青色事業専従者給与の対象ではなかった」など、間違えて届出書を提出していたことが判明することがあります。

そのような時に、税務署の窓口に行って「前に出した届出書が間違っていたので、返却してください。」と言っても返却には応じてもらえません。

一度提出した届出書を戻したい時

届出書を間違えて出してしまい、返却してもらいたい時、税務署では返却に応じてもらえません。

どうしたらいいのかというと「取下書」を提出します。

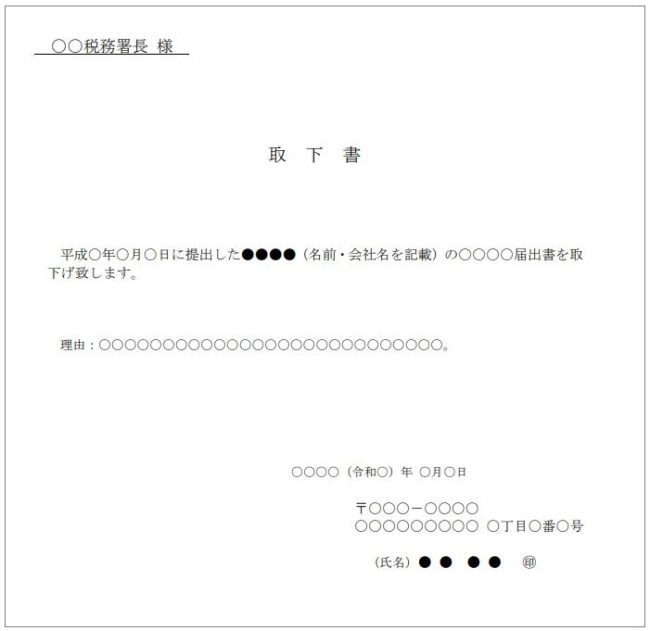

取下書は、税務署には定型の書式は無いので、フォームは自作することになります。

取下書に記載する内容は、

a.〇〇税務署(所轄税務署)長 様

b.書類の名前(取下書)

c.いつ提出した何の書類を取下げします

d.(取下げする)理由

e.日付

f.届出書を提出した人の住所と名前(納税者の住所・氏名。税理士の名前ではありません。)

g.押印

です。上記が書いてあれば、提出された届出書は取下げしたという扱いになります。

私が自作したフォームですが、上記a.~g.が記載された取下書を参考までに掲載します。

↑(参考)取下書

取下書を提出してたところで以前に提出した届出書等は手元に戻っては来ないのですが、取下げたことと同じ意味になります。

届出書や申請書、提出する理由や根拠を理解する

税金の申告書じゃないし、届出書や申請書は一般的なテンプレートの形式で提出されがちです。

関与先を引き継いだ時などは特に、前の担当者がどのような届出書を提出していたのか、チェックしましょう。

また会社の経営者や個人事業主の方は、顧問税理士がどんな届出書の提出を提案しているのか、必ず理解しましょう。

★★★

港区赤坂にある当税理士事務所では、「起業したい」「相続のとき、税金はどのくらいかかるか」など、起業・相続に関するご相談をお受けしております。

税理士 平林夕佳へのお問い合わせは こちら

★★★

全国対応のみならず、海外からのご相談にも

対応してます。

★★★