土地の共有はトラブルの元だが、共有にした方が良いこともある

税理士 平林夕佳

土地は共有名義にするなとはよく言われますが、

共有名義で相続登記すると税制上のメリットが受けられるケースがあります。

相続した親の家を売ってから、財産を分ける

昔の日本は家督相続だったため、長男は結婚したら親と同居して、

親が亡くなったら家の財産を全て長男が一人で全ての財産を相続していました。

旧民法による遺産相続方法で「家督相続」が定められていたことから、

長男が一人で家の財産を全て相続することが決まっていたからです。

その後、民法が改正されて相続人には平等に財産を相続する権利が与えられました。

財産を平等に相続する権利があるとは言っても、

最近は財産(不動産)を欲しがらない相続人から相続税の相談を

受けることがあります。

親は地元で独り暮らし、子供達はそれぞれ持ち家があり、自分の家族と生活しているケースです。

子供達はそれぞれ持ち家があるため、親が住んでいた家は誰も必要とはしていません。

管理が面倒だから子供達(相続人)の全員が

「親が住んでいた家は売却して、お金で分けよう」ということで合意します。

相続人代表が単独で相続登記するか、共有名義で相続登記するか

親が住んでいた家を売却した後、相続人丙と丁の2人で相続財産を分ける方法として、2とおりのやり方があります。

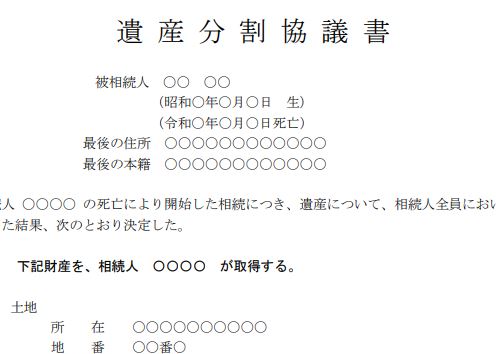

一つは換価分割(相続した財産を売却してから相続人で分けること)をする旨を定めて遺産分割協議書を作成する際、丙又は丁のどちらかが代表して単独名義で不動産の相続登記をする。

もう一つの方法は、不動産を丙と丁の2人が共有で相続する旨を定めて遺産分割協議書を作成し、いったん共有名義で不動産を相続登記する(その後、2人合意のもと不動産を売却する)。

不動産を売る時は、登記されている名義人しか売却できないため、いったんは相続登記をしなくてはなりません。

その時に、単独名義で登記するか(換価分割)、共有名義で登記するかの違いになります。

共有名義の不動産を売却した時は、名義人の全員が所得税の申告をします。

単独名義で相続登記したとしても、遺産分割協議書で換価分割する旨が記載されていたら、換価分割で遺産を取得した人の全員が所得税の申告をしなくてはなりません。

どちらを採用しても、財産をもらう人の全員について申告が必要な点では変わりありません。

相続した空き家の3,000万円控除が使えるのは、相続登記した人だけ

換価分割でも共有名義の不動産を売った時でも、

相続財産をもらった人の全員が所得税の申告を

しなくてはならない点では同じです。

しかし、空き屋対策の一環で「相続した空き家を売った時に、

売却益から3,000万円控除する」特例が使えるのは、

「相続登記で登記した人だけ」に限っています。

例えば、親が住んでいた家が6,000万円で売れたとします。

相続人丙と丁が共有名義で相続登記をした不動産なら、

それぞれ売却益から3,000万円を控除して所得税申告をすることができます。

それぞれ持分が2分の1で相続登記をしていたなら、

売却代金が3,000万円ずつ、そこから相続した空き家の3,000万円控除を

適用すると、売却益がゼロとなり納税もゼロになります。

換価分割で丙が代表して単独で相続登記した場合だと、

丙は3,000万円控除の適用を受けられます。

しかし、丁について相続登記をしていないため

3,000万円控除は受けられないこととなります。

(参考)国税庁, 「No.3306 被相続人の居住用財産(空き家)を売ったときの特例」

★★★

港区赤坂にある❝ オーダーメード型の ❞当税理士事務所では、