土地の共有名義、メリット・デメリット(2)

税理士 平林夕佳

昨日は土地を共有名義にしたときのデメリットを書きました( 土地の共有名義、メリット・デメリット(1) )。今日は土地を共有名義で持つメリットを中心にブログを書きます。

麻布税務署の玄関

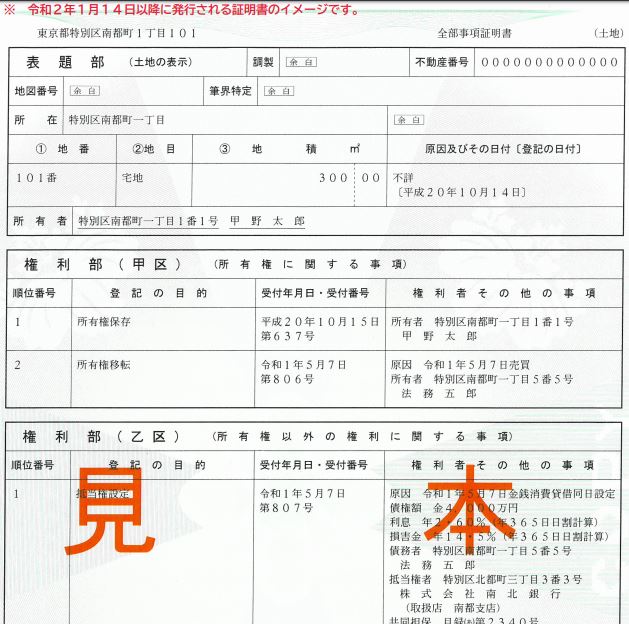

土地の全部事項証明書(登記簿)

土地や建物、マンションを買ったときに必ず法務局に登記します。土地や建物の所在(住所)・面積、所有者の住所・氏名などを登記簿に記載し、これを一般公開することで、土地や建物の権利関係が誰にでもわかるようにし、取引の安全をはかっています。

不動産を買おうとしたときに、その不動産の持ち主だと言う人が現れても、本当にその人が持ち主なのかわかりません。登記簿(全部事項証明書)で不動産の所有者を確認し、取引が始まります。

法務省,『登記事項証明書(不動産登記)の様式変更について』より引用。

土地の全部事項証明書(登記簿)は、表題部(土地の表示)に、所在、地番、地目(土地の現況)、地積(土地の面積)が記載され、権利部は甲区と乙区に分かれています。

甲区…土地を買ったら、所有者として甲区に記載されます。当該土地の所有者は誰で、いつ、何を原因(売買や相続、贈与など)として所有権を取得したかがわかります。

乙区…抵当権など所有権以外の権利に関する事項が記載されます。住宅ローンを銀行から借りて、担保にしたときに乙区に記載されます。

共有名義で土地を買ったときは、権利部(甲区)にある「権利者その他の事項」の欄に、「共有」と記載され、共有名義になっている人全員の名前と持分の割合が記載されます。

共有名義のメリット、マイホームを売ったときの特例

住んでいる土地や建物、マンションを共有名義にするメリットは、売却したときに税法の適用で有利になることがあります。

マイホームを売って売却益が出たときは、売却益から3,000万円を引くことができます(国税庁『No.3302 マイホームを売ったときの特例』)。

売った家に住んでいたことを条件として、その共有者も3,000万円の控除を受けることができます。

たとえば、

・マイホームの売却益が5,000万円

・持分割合が2分の1ずつ2人で共有

この場合、3,000万円ずつ、2人合わせて6,000万円を売却益から引くことができます。つまり、この例だと税金がゼロになります。

共有名義のメリット、被相続人が住んでいた家を売ったときの特例

一人暮らししていた親が亡くなり、親が亡くなった後は自宅が空き家になるケースがあります。

被相続人(亡くなった方)が住んでいた家を一定の条件で売ったとき、売却益から3,000万円を引くことができます(国税庁『No.3306 被相続人の居住用財産(空き家)を売ったときの特例』)。

「被相続人の居住用財産(空き家)を売ったときの特例」について、相続人が共有で相続したら、全員に3,000万円控除が適用されます。

※ 港区赤坂にある当税理士事務所では、土地家屋調査士(土地の分筆、合筆)、司法書士(不動産登記)、弁護士(相続で揉めた、賃貸トラブル)など、各法律の専門家と連携してサービスを提供しております。

税理士 平林夕佳へのお問い合わせは こちら

★関連記事★

土地の共有名義、メリット・デメリット(1)

親の家を相続して売った、相続空き家の3,000万円控除の必要書類

空き家は百害あって一利なし

所有者不明土地、一部の所有者でも売却ができるようになる