相続対策は生命保険だけではない、贈与を活用しよう

税理士 平林夕佳

相続が開始する前でしたら、いくつか相続対策をすることができます。生前なら贈与を活用することができるので、贈与をうまく活用しましょう。

ギフト券

相続対策、どんなものを相続対策というのか?

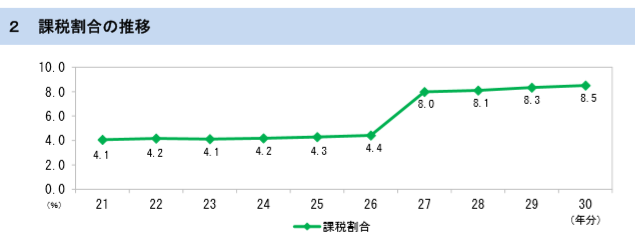

相続税の基礎控除額が平成27年に下がったため、相続税を払う対象の人が増えました。

図は『平成30年分 相続税の申告事績の概要(令和元年12月19日)』より。

平成27年の改正前から「相続税が高くなるから、今のうちに対策を」という宣伝文句を、銀行の窓口に置いてあるチラシや「のぼり」で目にするようになりました。また、テレビでも「相続対策」を特集の枠で放送することが多くなったように思います。

以前ですと、タワーマンションによる節税が富裕層の間で流行ったようですが、平成23年7月に国税不服審判所から租税回避行為と判断された経緯があるので、タワーマンションによる節税は一時期より耳にしなくなりました。

さて銀行で紹介している相続対策とは、一般的には信託銀行を紹介され、信託銀行から

・生命保険

・信託契約

・遺言書の作成

を紹介されるのが一般的のようです。信託銀行を利用して相続対策をした、という方の話を聞くと共通するのが上記の3点セットでしす。

しかし、この3つ以外に簡単にできる相続対策として、贈与があります。

相続対策で贈与を活用する

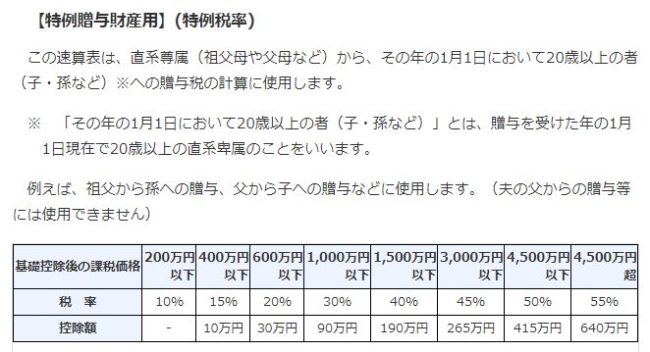

よく言われるのが、相続税より贈与税の方が、税率が高いのではないか?です。確かに、税率表を比較すると、相続税より贈与税の方が税率が高いです。

相続税と贈与税の税率表です。表では1,000万円以下の場合、贈与税の税率は30%、相続税の税率は10%です。これだけ見ると相続対策って言っても、やっぱり贈与はしない方がいいのかとも思います。

しかし相続は1回限り、贈与は何年もできるので、何年かに分けて贈与を活用するのです。

何年かに分けて贈与をするときは、定期贈与とみなされないように

贈与は何回もできるから、といって100万円を毎年同じ時期に贈与契約書を交わさずに贈与していたとすると、定期贈与と判定される可能性があります。

100万円を10年間、毎年同じ時期に贈与したとします。贈与税の基礎控除額は110万円ですから、100万円を10年間贈与しても贈与税額はゼロです。しかし、万が一定期贈与とみなされると、贈与が開始した年に1,000万円を贈与する契約があったと判定されて、30%の贈与税率が課されてしまうかもしれません。

そのような事態にならないように

・贈与契約書を毎年交わす

・贈与する金額を毎年変える

・贈与する時期を毎年変える

といった工夫をして、定期贈与にならないようにしましょう。

また、贈与は、もらった人にお金の使い途があったからこそもらうため、お金の贈与を受けたら使えばいいと思います。

税理士 平林夕佳へのお問い合わせは こちら